家喻户晓的农夫山泉,在长达10年的A股上市辅导无果,如今正式奔向港股市场。

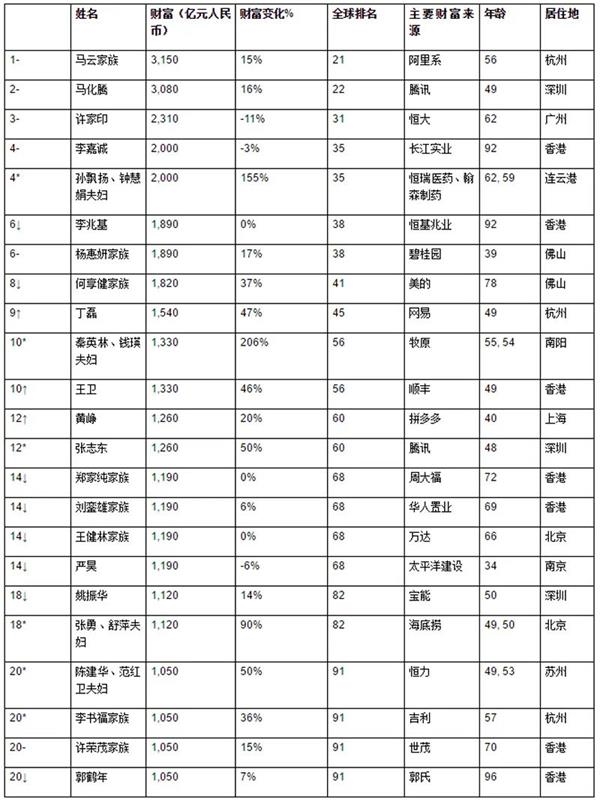

若顺利发行,这家国内饮用水巨头的市值有望超过1500亿港元,其创始人钟睒睒的身价将高达1300亿港元,有望超过王健林家族。

2020年2月份胡润研究院《2020世茂深港国际中心·胡润全球富豪榜》

2019年赚近50亿元

4月29日晚深夜11点多,港交所披露了农夫山泉递交的招股说明书。中金公司和摩根士丹利担任其联席保荐人。

有意思的是,在4月29日早上,农夫山泉创始人钟睒睒旗下的万泰生物刚在上海证券交易所挂牌上市。

招股书显示,成立于1996年的农夫山泉是国内包装饮用水及饮料的龙头企业,产品覆盖包装饮用水、茶饮料、功能饮料及果汁饮料等类别,主打品牌包括农夫山泉、东方树叶等。

农夫山泉主要产品情况

根据弗若斯特沙利文报告,2012年至2019年,农夫山泉连续八年保持中国包装饮用水市场占有率第一。

以2019年零售额计,农夫山泉在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。其中,农夫山泉系列饮用水产品的市场份额达20.9%,占据包装饮用水市场首位。

2017年至2019年,农夫山泉的营业收入保持双位数增长,超出同期国内和全球的软饮料行业增速。期内,农夫山泉的收入分别为174.91亿元人民币(如无标明,单位下同)、204.75亿元和240.21亿元,年复合增长率为17.2%;归属于上市公司股东净利润分别为33.8亿元、36.06亿元和49.49亿元。

其毛利率、净利润率等主要财务指标相当亮眼。在报告期内,农夫山泉的毛利率均超50%,分别为56.1%、53.3%、55.4%。

农夫山泉主要财务指标

在此次赴港排队之前,农夫山泉曾与中信证券进行了长达十年的上市辅导。据悉,2008年5月,农夫山泉曾与中信证券签署A股上市辅导协议。2018年底,经双方友好协商一致,辅导协议终止。2019年末,市场传出公司将赴港上市的计划。

农夫山泉的招股书显示,公司并不缺钱。截至2019年末,农夫山泉的年末现金及现金等价物为78.3亿元。

现金流充足的农夫山泉缘何上市?在此次递交的招股书中,农夫山泉并未具体介绍募资用途。不过,其在发展战略中透露了探索海外市场的意向。

农夫山泉表示,其正在探索将生产制造能力、供应链管理能力和销售渠道拓展能力应用于海外市场,并计划在海外设立生产基地,同时计划寻找可以形成业务互补、具有战略意义的收购机会。

“独狼”钟睒睒

尽管拥有高调而响亮的品牌,但浙商钟睒睒素来低调,几乎从未登陆过各类富豪榜。这位种过蘑菇、卖过窗帘、当过记者的65岁营销奇才,被业界称为“独狼”。

“独狼”之称,一则因外界对其评价多是性格孤傲,更是因为他特立独行、好斗的狼性。

2000年,钟睒睒发起著名的纯净水论战,用多个实验数据力怼纯净水厂家。2009年,农夫山泉卷入“砒霜门”事件,钟睒睒以较真的姿态一查到底,最终检测部门道歉,海口市更换了工商局局长。

媒体出身的钟睒睒也是营销好手。据说,“农夫山泉有点甜”“我们不生产水,我们只是大自然的搬运工”等广告词,均出自他本人之手。在他的带领下,除了广告词,农夫山泉别具一格的产品包装设计也常成为业内谈资,如“尖叫”瓶盖的奶嘴式设计。

此前有商界人士向上证报记者表示,农夫山泉的成功跟钟睒睒的性格密不可分,一旦上市,治理结构及股东分歧恐将影响到钟的权威,这或许是农夫山泉多年来未上市的另一因素。

农夫山泉此次上市将发行多少股份,目前仍未可知。但据此次披露的港股招股书,从农夫山泉历史沿革来看,公司几乎未引入过外部投资机构。