原标题:打败达里奥、超过巴菲特,解密投资界超级“印钞机”

巴菲特以其独特的投资理念和超高的长期投资回报,已经封神。但另一位对冲基金经理在近30年里的66%的年投资回报率,秒杀股神。

即使除去高昂的费用,这位对冲基金经理掌舵的旗舰基金给投资者的年净回报率在近30年里为39%,是股神巴菲特同期投资收益的200倍,堪称超级印钞机!

这位超越巴菲特的对冲基金经理,就是文艺复兴科技(Renaissance Technologies)的创始人、大数学家Jim Simons,其掌舵的旗舰基金名为Medallion Fund。

比股神更神

游离于华尔街之外的超级印钞机Medallion Fund,到底有多猛呢?

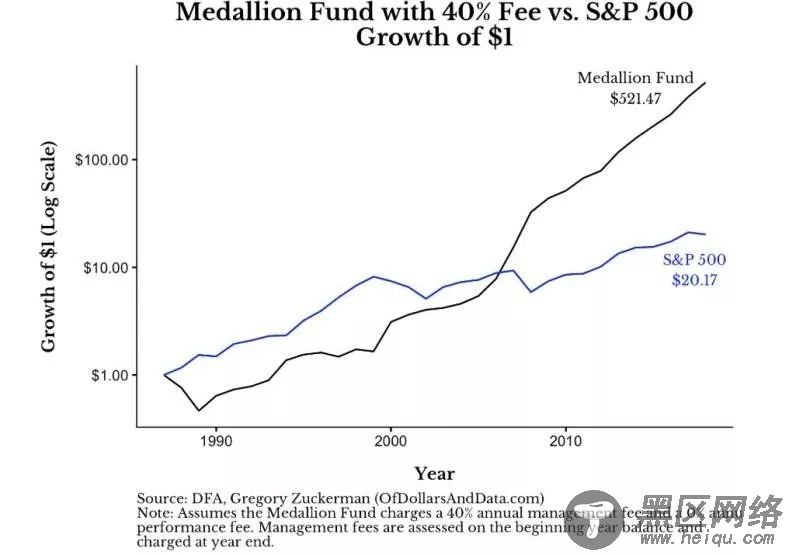

更形象一点:就是在1988年,投资1美元到Medallion Fund,到2018年将得到20000美元(扣除费用);如果在1988年,投资1美元投资标普500指数,同时期的收益之后20美元;如果在1988年,投资了1美元到巴菲特的伯克希尔哈撒韦,30年后将得到100美元。

通常情况下,对冲基金收费是2-20,即2%的管理年费,20%的收益抽成。但Jim Simons 和他的团队不一样,收费标准是5-44,即5%的管理年费,44%的收益抽成。

这样的费用管理模式,加上Jim Simons独特的投资方法,对投资者和基金经理来说都是成果丰硕的财富冒险。

假设Jim Simons使用5%的管理费来支付基金的运营成本(即数据、计算等),并且只能将从44%的绩效费中获得的资金重新投资,那么在不到10年的时间里,Medallion Fund 的资金将超过其原始投资者。

因此,如果在1988年给投资Medallion Fund 100万美元,到1997年底,将得到1580万美元。然而,Jim Simons也会拥有1590万美元,即使他从一开始并没有投资一分钱。

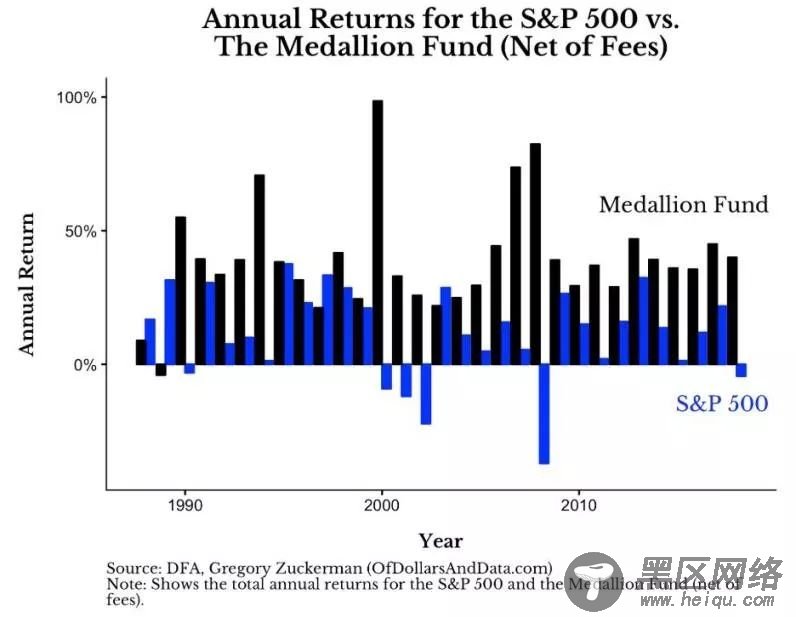

Medallion Fund 有没有失手的时候呢?

有的。比如在1989年,Medallion Fund 的投资回报在扣除费用以后为负。又比如在2007年的“量化地震”、2008年的金融危机,以及2010年的闪崩中,Medallion Fund 也在其中的3个月中出现负收益,但损失都不超过1%!

不过,更重要的是,该基金的回报率与市场呈部分负相关(相关系数为-0.41)。例如,2008年标普500指数下跌37%,Medallion Fund 净收益82%!

高收益的未解之谜

通常情况下,投资者的收益通常与各种市场因素相关。但Medallion Fund的投资回报通常很难用市场通用的方法解释:即与小市值、波动性、趋势,或任何其他市场因无关。更令人困惑的是,近年来其他量化对冲基金的激增并未导致该基金的业绩恶化。

通常,当一个量化投资者发现一笔有利可图的交易时,竞争对手也会嗅到,所有的竞争最终都会扼杀这个机会。到目前为止,文艺复兴似乎仍然领先于竞争对手一步,或一直在寻找独特的战略。

不光是观察家们不知道Medallion Fund的高收益秘诀,就连它最接近的竞争对手也毫无头绪。

加州伯克利顶级量化对冲基金Voleon Capital的联合创始人Jon McAuliffe表示:“我对Medallion Fund有很多疑问。最有可能的解释可能有点平庸:文艺复兴科技所做的一切,从清理数据到交易执行,都比任何人都好一点。”

总的来说,这些小小的优势可以与巨额利润相提并论,尤其是当杠杆作用被放大时,借来的资金有助于提高对冲基金的回报。

由于文艺复兴科技向来神秘,公司只对员工和极少数与该公司有紧密联系的人开放,外界很难获知到该公司的更多信息。近年来,Jim Simons 的慈善事业和联合首席官Robert Mercer 吸引了外界的注意。也许未来十年,Jim Simons要让神话继续,最大的挑战就是保证投资秘密不外泄。

近期有一本书,名为The Man Who Solved the Markets, 作者为Gregory Zuckerman。在这本书中,Gregory Zuckerman 不仅揭示了文艺复兴科技这些年的投资回报数据,还对Jim Simons 本人的履历有了更多的挖掘。

但是文艺复兴科技对此书,拒绝置评。

Jim Simons 罕见的公开演讲

Jim Simons 今年已经80岁,身价166亿美元, 从事过密码破译,在上世纪60年代末,因公开反对越南战争而失去了国防分析研究所的工作。

他曾经与中国著名数学家陈省身联合创立了有名的Chern-Simons理论,获得过数学领域最高荣誉——全美数学科学维布伦(Veblen)奖。他很少在公开场合演讲,很少提到资产管理的策略和其公司的文化。