另外,在保代队伍超100人的大型券商中,广发证券是唯一最近两年保代数量连续下降的券商。据证券业协会的统计,今年中信证券、华泰联合、中金公司都有从广发证券引进保代。

另据Choice数据统计,截至今年8月3日,承销保荐收入超1亿元的大型IPO项目共有18单,而这些项目大多被“三中一华”、海通证券这样的大投行所瓜分。其中,今年以来截至目前最大的IPO项目——中芯国际(行情688981,诊股)的承销保荐费接近7亿元(该承销保荐费规模在A股历史上排名第三,仅次于中国太保(行情601601,诊股)、建设银行(行情601939,诊股)的IPO项目),所涉及的保代共有郑瑜、陈城、魏先勇、李扬四人,分别来自海通证券、中金公司。其中郑瑜、陈城来自海通证券,除了2名保代外,海通证券此次负责中芯国际项目的还包括项目协办人、项目经办人在内的其他16名工作人员。

截至8月3日今年承销保荐费排名居前的IPO项目

数据来源:Choice数据

据海通证券某内部人士告诉记者,现在公司给保代的项目奖金不菲,中芯国际项目的奖金应该会更高。

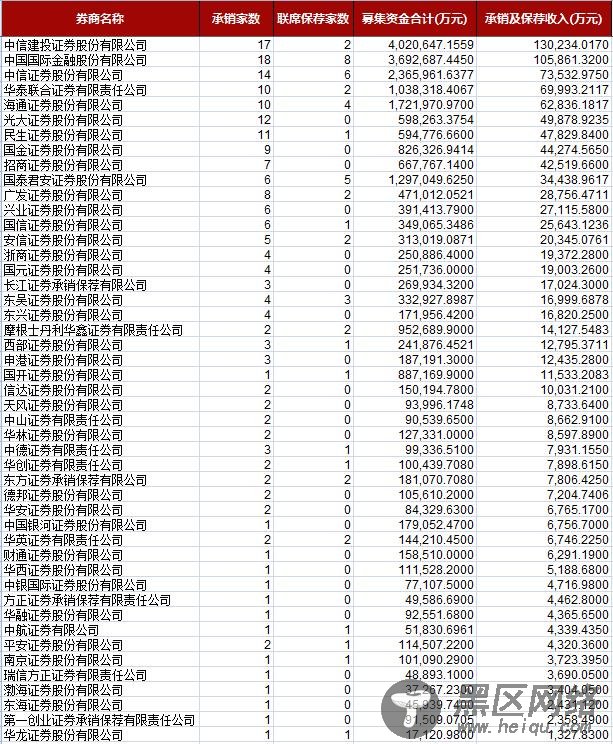

截至8月3日今年券商IPO承销保荐收入排名

数据来源:Choice数据

数据显示,虽然今年IPO市场的整体蛋糕有所变大,不过能切到最大份额的还是“三中一华”。据Choice数据统计,截至今年8月3日,今年IPO承销保荐收入排名前三的券商分别为中信建投、中金公司、中信证券这三家老牌投行,而排名前10的其他券商也都是一些投行业务历来排名靠前的“老面孔”。相比之下,上述几家今年来保代规模扩容速度较快的中小券商如万和证券、国盛证券、华金证券、渤海证券等今年大多还没有获得IPO承销保荐收入。

注册制改革落地推动投行业务模式“嬗变”

尽管在注册制的大背景下,今年的保代招聘看起来要“风生水起”,不过据一些业内人士观察,保代的黄金时代已经“一去不复返”。

上述金融猎头向《每日经济新闻》记者表示,注册制给投行带来了一定“红利”,但随着IPO市场的竞争趋于激烈,以后保代的收入增长势头也面临较大的不确定性,“2015年的时候,当年的承销费是现在的3倍,但投行从业人员的数量仅仅是现在的1/3。反过来说,现在承销费只是当年的1/3,投行从业人员的数量却是当年的3倍,在这样的情况下,投行人员的薪酬怎么可能会大幅上涨?”在她看来,未来保代市场会经历一轮洗牌,“那些上了年纪,或者没有项目资源、承做能力不行的保代必然将面临淘汰。”

而对于在注册制时代扮演推荐主体和审核主体双重角色的券商投行,有分析认为,虽然注册制试点一年来,核准制时代投行的那些传统业务模式还能延续,但长远看注册制必将推动投行的业务模式发生改变。

一般而言,券商的投行业务主要可分工为承揽、承做、承销三大主要环节。由于在过去IPO发行采取核准制时代,监管机构对IPO项目的审核较严、项目过会率波动较大,而一旦拿到核准批文后,在长期“新股不败”的背景下,股票的发行几乎不成问题,所以承揽、承做环节是投行展业的关键。

去年注册制在科创板落地初期,市场一度认为,承销环节将是投行业务的关键。不过由于近一年多来,“新股不败”的故事继续在科创板上演,承销环节依然不是IPO的关键。

“目前投行的从业人员以会计师等专业人士群体为主,他们不太喜欢婆婆妈妈的销售,觉得求着别人买很没意思。”上述投行人士表示,“资本市场部的问题是,之前过的太舒服,并没有真正承销的压力。而且他们不在现场承做,对项目其实是不了解的,很难架起投资者和被投资企业之间的桥梁。”