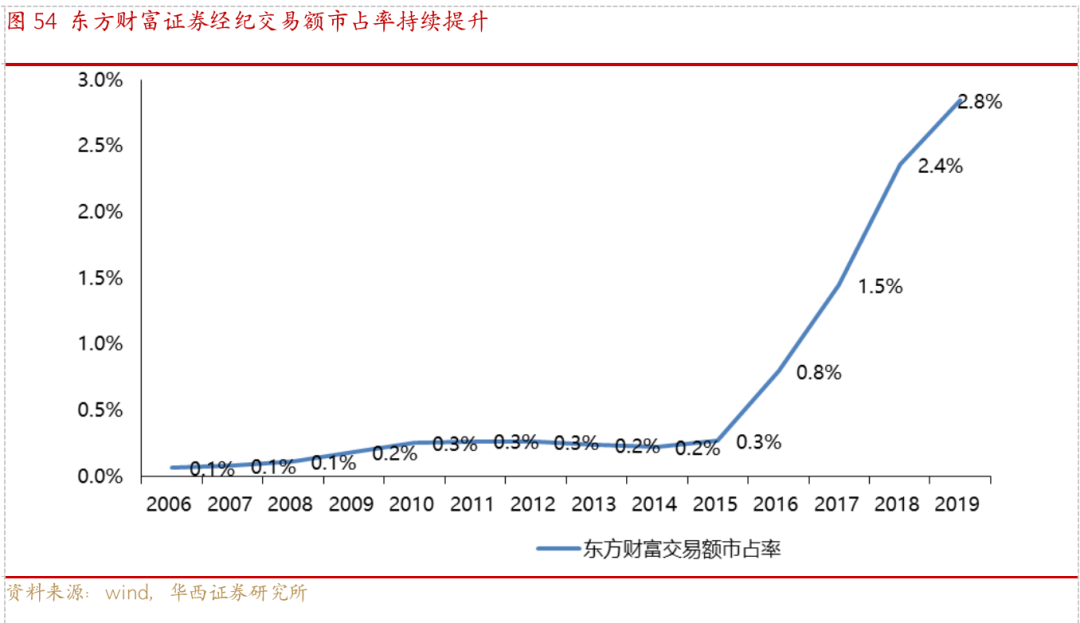

“用户”向“客户”转化顺利进行中,未来财富管理将具备更大发展空间。公司获得基金销售资格、收购证券公司以后, “用户”向 “客户”的转化进展顺利,证券业务获得快速增长,基金代销业务稳定贡献业绩。数据显示被东财收购后,东财证券公司(原西藏同信证券)经纪交易业务、两融业务市场份额获快速提升。其中,经纪交易额市占率从2014年的0.2%大幅度提升至2019年的2.8%,两融业务收入市占率从2014年的0.1%提升至2020H1的1.7%,用户向客户的转化仍在进行中,未来证券业务的市场份额有望进一步提升。

公募基金市场前景广阔,公司旗下的天天基金变现能力非常稳健,核心货基产品“活期宝”对高换手客户有较强粘性。基金代销业务方面销售额持续提升,2019年销售额达到6589亿元。此外公司已获得公募基金管理资格、保险经纪牌照,顺利切入财富管理这个更大的蓝海,在当前我国居民资产从房产向金融产品转移,财富管理业务大发展的背景下,未来公司在财富管理领域将有更大的发展空间,东方财富的海量流量有望后续继续获得更加多元的变现。图47 东方财富发展历程

资料来源:公司年报,华西证券研究所

6.盈利预测和估值

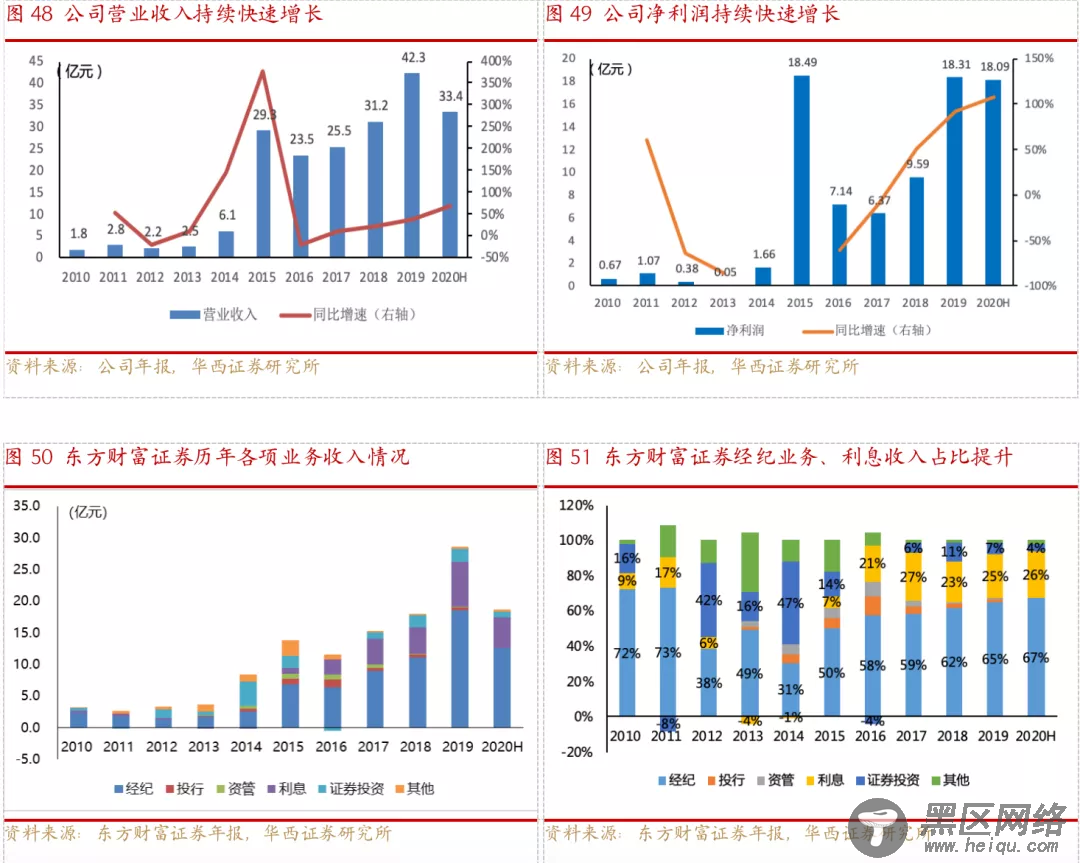

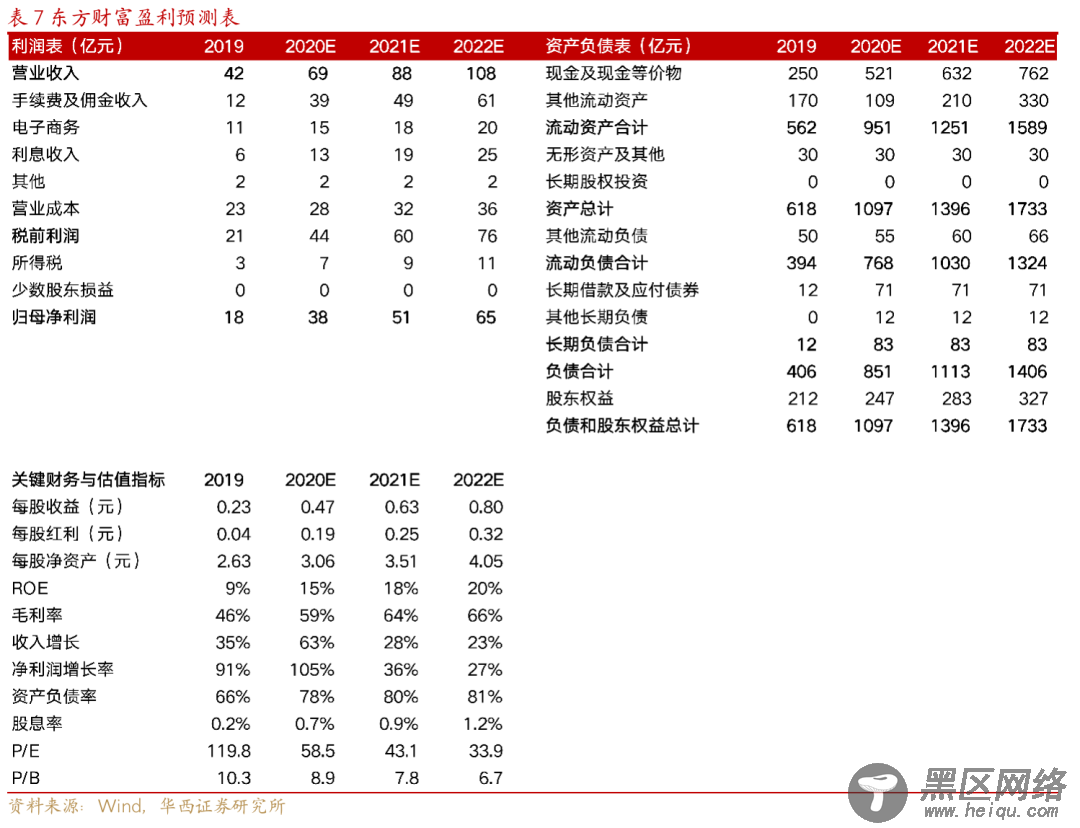

在2020-2022年市场日均股基交易额8873亿元、9799亿元、10823亿元,东方财富(300059)市占率分别为2.94%、3.52%、4.10%的核心假设下,我们预计东方财富2020-2022年营业收入分别为69亿元、88亿元 108亿元,分别同比+63%、+28%和+23%;归母净利润分别为38亿元、51亿元和65亿元,分别同比+105%、36%和27%。当前(8月4日)股价对应2020-2022年EPS分别为58.5X、43.1X和33.9X PE。目前可比公司估值对应2020年为67.3 X PE,保守估计我们认为公司至少能达到这个估值水平,对应股价31.3元,首次覆盖我们给予东方财富(300059)“买入”评级。

7.风险提示

股票市场交易量大幅下滑造成公司经纪交易业务业绩下滑;股票市场两融业务大幅下滑造成公司利息净收入下滑;公司证券经纪业务和两融业务市占率上行进度不达预期;公司公募基金代销业务受互联网巨头冲击,认申购及保有量市占率下滑带来公司电子商务部分业绩下滑;市场大幅波动带动公司估值下移。(编辑:mz)