原标题:【华创交运*深度】华夏航空(系列4):成长性仍被低估,预期两年或存近翻倍空间—支线航空龙头200亿+市值进阶之路演绎

来源:华创交运与供应链研究

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

前言:

2月6日我们发布华夏航空首次覆盖报告并给予强推评级,陆续三篇深度报告分别从:

支线市场空间与公司潜力,中美市场比较与经验启示,以及支线运营壁垒构筑公司核心竞争优势等维度进行剖析,7月10日已经达到我们首次覆盖报告预计第一阶段市值108亿的目标。

本篇为第四篇深度,我们提出:公司成长性仍被市场所低估,我们预期两年后公司利润可达10亿以上(2022年),给予20-22倍PE,市值可达210-230亿,较当前预计约翻倍空间。

核心逻辑在于:

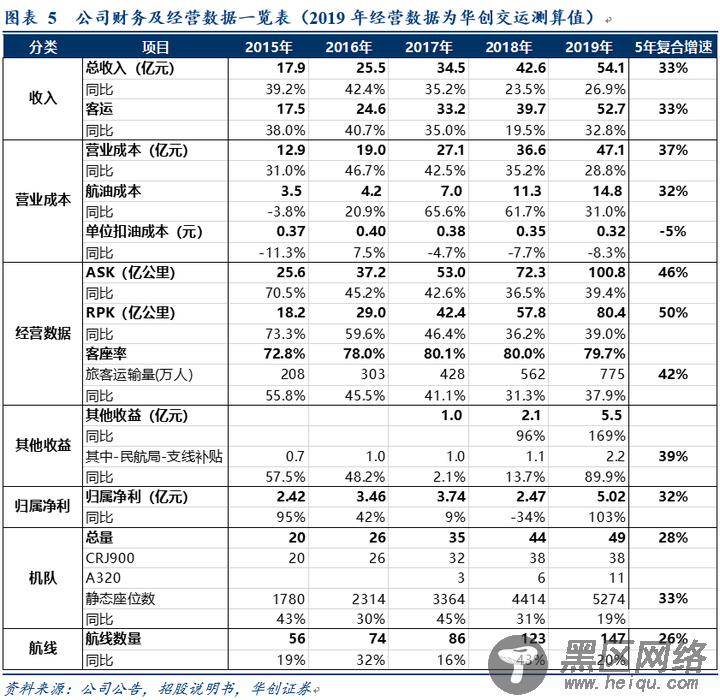

1、我们认为公司近5年利润复合增速超30%,供需增速均超40%,显著超越行业,证明公司成长性。而独特商业模式使得公司疫情下受损最小,恢复最快,一定程度意味着模式保障公司成长力。

2、我们认为未来支线市场空间大,预计3-4年行业规模翻倍,公司增速预计将快于行业。

运力端,商飞框架协议,百架国产民机护航公司运力增长。

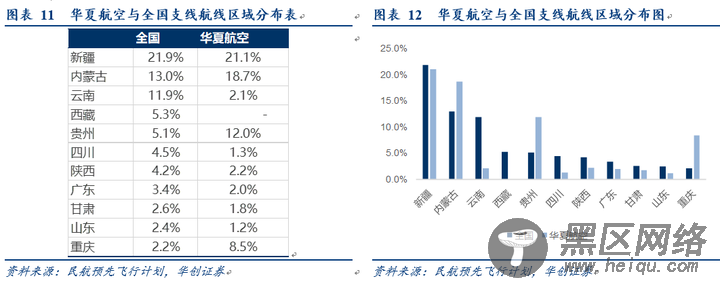

需求端,我们预计存量市场中,仅新疆航线加密有5成增长空间,新增市场有广阔的西部(高原)地区。

3、我们认为当前市场尤其低估了公司“新疆模式”的创新性与可复制性,新疆模式:

在于公司创造性开辟支线环串飞网络,一改传统公司连接干线的模式;

在于速度与效率,2年时间获取巨大增量;

在于实现了政府、旅客、公司多方共赢;

我们预期未来西部区域(云南、四川、西藏)等均有望实现类新疆模式的复制,合计可贡献接近于新疆市场的体量(即2年3亿利润增量)

4、200亿+市值进阶之路,预计公司亦将面临机遇与挑战。

机遇在于下沉市场的巨大空间及公司成功模式的可复制性,以及通程航班大势所趋。

挑战在于:

1)其他航司的竞争,但我们认为公司:

a)Vs大型干线航司:离散客源+多次签派,运营模式构成支线相对壁垒。

b)Vs其他支线航空:拥有支线机队不等于支线模式。

2)补贴退坡?我们分析地方政府采购,有意愿并有支付能力,而提供高性价比综合方案的能力是核心。运力采购模式具备可持续性。

一、过往看,公司具备十足成长性。

1、运营数据及财务数据表明公司具备成长性:公司近5年供需增速均超40%,利润复合增速约30%。

2、公司成长性还体现在强有力的新市场开拓:

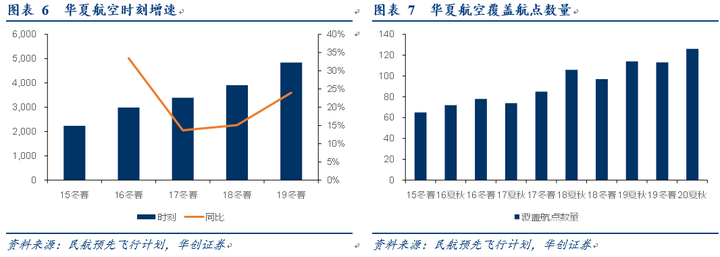

公司19年航线147条,近5年复合增速26%,其中新疆从18年中的0到当前占公司比重21%,我们统计公司近5年新进入航点/时刻占当前航点总量的6成,时刻的75%。

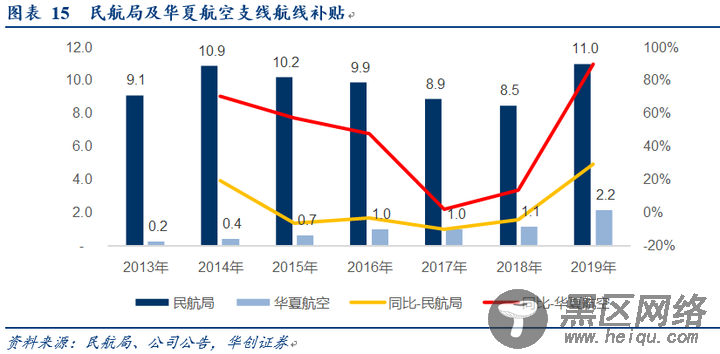

3、从民航局支线补贴,也可印证公司支线市场的领先地位:公司从不到3%提升至19.7%。

分区域看补贴占比:自12年至今,公司补贴最大的增量在新疆局,由此前0增加至目前占比45%。